在动力电池企业,在特定细分市场打造爆品,正成为激烈竞争中突围的有效手段。

一、PHEV电池的爆品

凭借一款名为L400的磷酸铁锂短刀电芯,蜂巢能源正成为PHEV市场增长的赢家。

2023年7月14日,工信部发布了第373批次《道路机动车辆生产企业及产品公告》,涉及新能源汽车82款,其中PHEV车型为32款。

PHEV的配套格局是,CATL拿到12个车款,国轩高科3个车款、瑞浦兰均1个、蜂巢能源6个、正力新能4个、中创新航2个、欣旺达2个、比亚迪2个。

宁德时代守住了存量市场,获得了包括理想L9|L8|L7三个车型的7个车款、问界M7的3个车款、魏牌蓝山的1个车款和岚图追光的1个车款的配套。

蜂巢能源则拿下更多增量,获得包括哈弗翔龙的2个车款、领克06的2个车款、理想L7的1个车款和岚图Free的1个车款的配套。

在6月25日的372批次的《道路机动车辆生产企业及产品公告》中,有29个PHEV车款,其中宁德时代获得9个车款的配套,蜂巢能源获得8个车款的配套、国轩高科有1个车款、中创新航有2个车款、亿纬锂能有2个车款、捷威动力有2个车款、比亚迪有5个车款。

在这场PHEV的争夺战中,最热门车型银河L6的2个车款被蜂巢能源拿下,宁德时代拿下另外1个,而即将预售的热车领克08则是宁德时代拿下2个车款、蜂巢拿下1个车款。

此外,蜂巢能源也获得哈弗翔龙、魏牌拿铁两个车款的配套。

在增量之争中,蜂巢能源成为赢家。

进入2023年的下半年,在高速增长的PHEV动力电池市场之中,基本上已经形成了宁德时代、蜂巢能源和比亚迪三足鼎立的态势。

比亚迪很少外供,这个市场主要的竞争在CATL和蜂巢能源之间展开。

宁德时代主要控制了以理想、AITO问界为代表的增程市场,以高端市场为主;而蜂巢能源则主要拿下了以银河L7、银河L6、枭龙Max为代表的A级插电SUV和轿车市场,与此同时,也开始进入到理想L7、领克08、魏牌蓝山等更大车型的市场。

蜂巢能源能够在PHEV电池市场异军突起,该公司基于飞叠技术的蜂巢L400磷酸铁锂短刀电芯功不可没。

正是这款电芯产品,让蜂巢能源在高速崛起的A级PHEV市场的竞争中脱颖而出。

蜂巢能源的L400磷酸铁锂短刀电池,一种典型的尺寸为14.6mm*409mm*88mm,容量为62Ah,质量能量密度为174Wh/kg,脉冲放电倍率达15C,循环寿命>3000次。

L400短刀电芯,有着优秀电芯能量密度和极高的成组效率,使得磷酸铁锂能够成为A级轿车和SUV的电池选择,进而大幅降低电池成本。

使用蜂巢能源的L400磷酸铁锂短刀电芯,可以在最窄950mm的宽度,最低110mm的高度,大概1120mm的纵向长度,塞进20-25度电池。

这意味着A+级SUV的CLTC纯电续航里程可以达到120km-150km左右,这是一个15-20万元的价格区间的插电SUV需要具备的纯电续航里程。

使用磷酸铁锂的解决方案,又可使电池的成本下降10%左右,这对于一辆15-20万元的A+级SUV而言至关重要。

高能量密度和高成组效率带来优点,除了底盘横向和纵向空间上利于集成之外,Pack的Z向高度可以从传统的14cm降低至11cm,在保持轿厢头部空间不变的情况下,矮电芯额外为车身带来了3cm的尺寸节省。

这将有利于在整车设计时降低车身高度,一方面有利于更灵活的风阻系数设计,也有利于减少迎风截面积,综合降低空气阻力,提高续航里程。

在小型车的底盘做插电产品,需要兼容发动机、变速箱、油箱、电池、电机和减速器,需要极强成组效率,此外还高度成本敏感。

蜂巢能源的L400磷酸铁锂短刀和友商相比,无论是在成组效率上,还是成本上都具备非常强的竞争力。

更关键的是,基于飞叠技术,蜂巢能源的L400磷酸铁锂短刀电芯,强大到对手在短期内难以跟进。

二、崛起的PHEV电池市场

在中国新能源汽车市场,PHEV电池这个品类正在快速崛起。

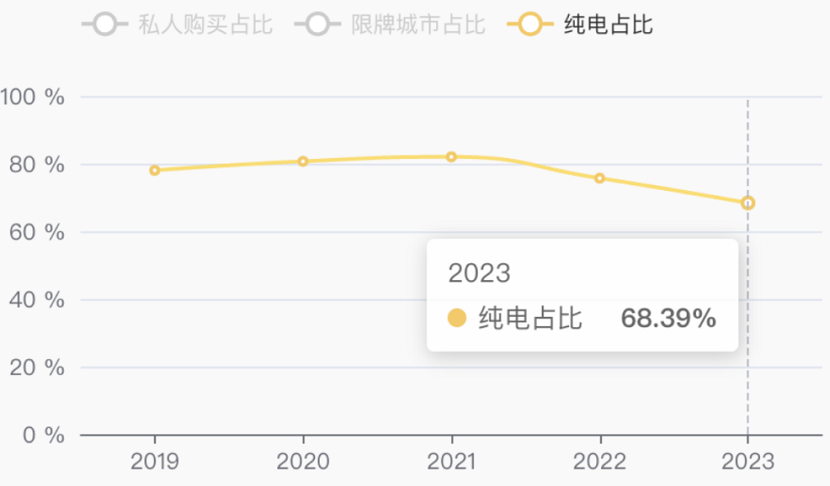

(数据来源:建约EV预测)

根据“建约EV预测”的数据,2023年上半年,中国新能源汽车乘用的销量中,纯电比例已经降至史上最低位68.39%。

这意味着,在294万辆终端销量中,有94万辆为插电车型。

带动PHEV车型销量快速增加的,主要是A级轿车、A级SUV、C级SUV等几个典型市场。

A级轿车,典型车型如比亚迪秦Plus,上半年的终端销量达到18.94万辆。

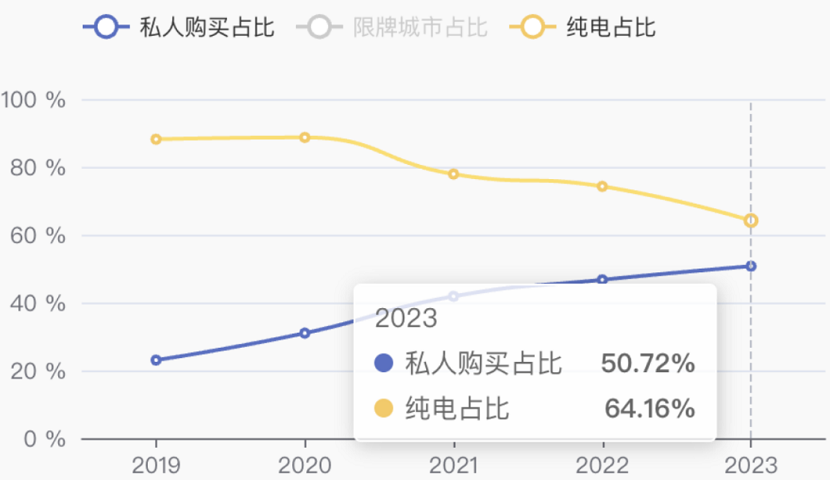

(数据来源:建约EV预测)

根据“建约EV预测”的数据,2023年上半年,A级轿车的纯电占比持续下滑,已经降至64.16%。

核心原因在于,A级轿车主要是下沉市场的首购,消费者一方面对价格非常敏感,另一方面,有全场景使用需求,对补能要求很高。

由于A级轿车底盘很小,且A级轿车和A级SUV相比售价极低,这让插电产品非常难做。即在小底盘中放下发动机、变速箱和油箱之外,还需要增加电池、电机和减速器,且要把车价控制在10万元左右。

在此之前,A级新能源轿车主要以纯电为主,核心应用场景是网约车。

2023年款比亚迪秦Plus冠军版的出现打破了这个格局,能够将插电车型的价格做得非常低,进入到了9.98万元价位区间。

秦Plus同时解决了底盘布置和价格两大痛点,所以,一方面让私人购买的比例快速攀升,另一方面让纯电比例快速下降。

下半年,随着银河L6的入场,我们有理由相信,A级轿车市场的纯电比例会进一步降低,而私人购买的比例还将会持续攀升。

A级SUV,典型如宋Plus、宋Pro、银河L7、枭龙Max,其中宋Plus上半年的终端销量为16.16万辆,宋Pro为7.49万辆,银河L7和枭龙Max因发布时间较迟,将主要会在下半年放量。

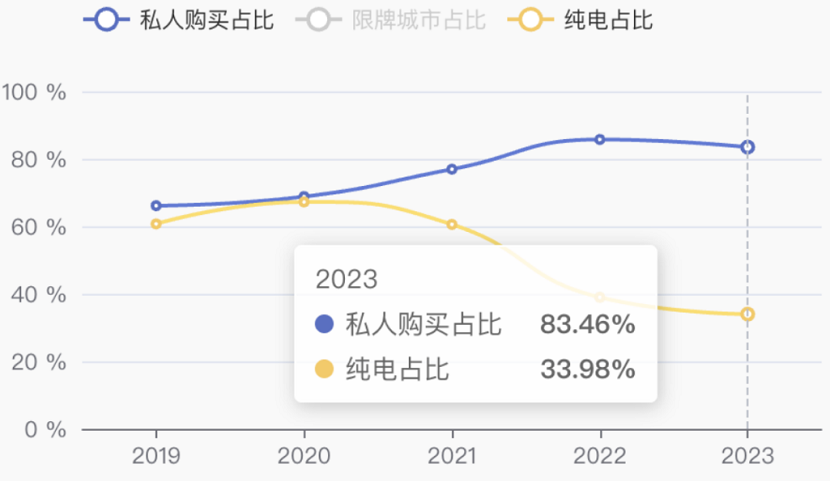

(数据来源:建约EV预测)

A级SUV市场,是一个更加典型的适合插电的市场。

相对于A级轿车,A级SUV更适合于作为家庭主力用车,而不是网约车。通常情况下,购买A级SUV的家庭,无论是首购还是换购,家里大概率都只有一辆车,会是一辆全场景使用的车辆。此外,SUV的风阻系数难以优化,SUV的使用场景会有更多户外和长途的需求……

因此,A级SUV市场,对纯电很不友好,在比较长的一段时间之内,A级SUV市场将会以插电车型为主。

由于像宋Plus、银河L7、枭龙Max等优质插电车型的入市,这个市场的插电比例将持续攀升。

C级SUV,典型如理想L7、理想L8,在上半年,理想L7的销量为4.33万辆,理想L8为4.53万辆。

这是一个典型的空间型细分市场,用户对空间有明确的需求,同时,对户外场景有更加明确的需求。

大空间和长途自驾场景,对纯电都非常不友好,这导致了这种类型的细分市场的插电比例很高。

2023年上半年,C级SUV市场的纯电占比只有22.37%。

相类似的市场是以腾势D9为代表的D级MPV市场,和理想L9为代表的D级SUV市场。

2023年上半年D级MPV市场的纯电比例只有21.33%,D级SUV市场的纯电比例只有5.12%。

C级MPV市场也是一个插电车型更具竞争力的市场,随着魏牌高山的入局,将会带来更多的插电车型的销量。

从大趋势上看,在一段时间之内,中国新能源乘用车市场,插电的占比还将会增加,将逐步向40%逼近。

另外一个趋势是,插电车型的用户,对纯电续航里程要求也将与日俱增,比如A级SUV车型开始出现续航里程为150km的版本,B级插电SUV的纯电续航里程开始向200km攀升。

这也将会扩大PHEV电池的市场规模。

受益于PHEV市场的高速增长,蜂巢能源在经过了较长时间的“低潮”之后,开始迎来新一轮的扩张周期。

据该公司提供的消息,自2023年5月,蜂巢能源第一支L400磷酸铁锂短刀电芯量产,在两个月之后,该公司在盐城工厂的第一条“飞叠”L400短刀产线就达到了满产状态,日生产1万支62Ah的L400磷酸铁锂短刀电芯。

(蜂巢盐城工厂俯视图)

2023年7月26日,蜂巢盐城基地二期项目首条飞叠短刀电芯正式投产,随后还将会有8条飞叠产线陆续投产。

同一天,在上饶经开区,蜂巢能源上饶二期动力电池项目举行了投产仪式,该基地的首条飞叠短刀电芯产线正式投产。

蜂巢在盐城和上饶二期项目,总产能规划均达到20GWh。

这些产能准备,使得蜂巢能源不会错失PHEV市场飞速发展的红利。

三、差异化竞争

打造爆品,尤其是打造行业巨头短期之内难以跟进的爆品,也需要一些基础。

2018年2月,蜂巢能源科技公司注册成立。

在那个时候,宁德时代、比亚迪已经确立了强势的市场地位。

作为一个后来者,如何在动力电池产业与巨头展开竞争?

蜂巢能源确定了叠片工艺作为核心差异化竞争策略。

在那个时候,动力电池产业成熟的制程主要是卷绕技术,用于消费电子的圆柱电池和车用动力电池的方形电池。

卷绕技术的优点是设备生态极端成熟、工艺成熟,制造的效率、良率都处于顶尖水平。

卷绕技术的缺点有两个:

1.生产大方形电芯时,空间利用率不高,导致电芯的能量密度和叠片电池相比处于劣势;

2.很难像叠片工艺一样生产刀片状的电池,使得电芯本身有更好的散热效率,成组效率更高,让磷酸铁锂在能力密度处于劣势时,通过高效的成组方式在有限的体积中塞进足够多的电池。

这两个劣势,使得以卷绕工艺为主的电池企业在A级插电SUV的竞争中处于劣势。

或者说,在使用磷酸铁锂方案时,对能量密度要求高的场景缺乏竞争力。

卷绕工艺由于卷绕张力会导致极片褶皱,久而久之更容易析锂,影响电池的性能,会带来更大的售后维保成本。

卷绕工艺的劣势就是叠片工艺的优势,而卷绕工艺的优势就是叠片工艺的劣势。

在2018年启动叠片技术的研发,是一个风险极大的事情,这意味着一家初创企业,试图颠覆像宁德时代、松下这样的巨头所推行的技术路线。

对设备制造商而言,一个基本的挑战是,当倡导叠片工艺的动力电池制造商的产量很低时,为他们研发制造设备的风险是很大的。

在初期的时候,蜂巢能源不得不自研装备。

另外一个更大的挑战是,在2018年,叠片技术的制造效率极低,蜂巢能源第一代叠片机的制造效率是0.6s/pcs,效率不到卷绕工艺的20%。

如果要让整个产线的节拍跟上卷绕技术,则不得不增加叠片机,并加大占地面积。

这不仅需要增加设备费用,占比面积的增加会使得无尘、恒温、恒湿的密闭空间的维护成本线性增加,会极大地增加制造成本。

2020年年中,蜂巢能源第二代叠片机量产,叠片效率达到了0.45s/pcs,这意味着生产效率可以提升25%。

2023年4月28日,蜂巢能源第三代叠片技术正式在盐城工厂投产,叠片效率从第二代的0.45s/pcs达到了0.125s/pcs,叠片速度提升了4倍。

蜂巢能源第三代超高速叠片技术-飞叠的投产,使得设备占用空间降低了30%,设备投资成本降低45%。

蜂巢能源飞叠技术率先生产的产品,正是L400磷酸铁锂短刀电芯,应用吉利银河L7车型。

基于飞叠技术,蜂巢能源单条产线的节拍的最高速度可以达到24PPM(pieces per minute),其国内“友商”的这个速度为20PPM。

经过5年时间的持续投资、研发,蜂巢能源基本上解决了叠片技术的制造效率问题。

短刀电池,则是蜂巢能源极致利用叠片技术优势的产品。

短刀电池,加上CTP的成组方式,在A级SUV这样的底盘上,除了布置发动机、变速箱和油箱之外,在有限的空间中,使用磷酸铁锂这种成本低、能量密度低的电池,也能够把电池包容量做到20-25度电。

对于蜂巢能源而言,A级SUV市场看起来是一个糟糕的“利基市场”,核心原因在于:

1.客户很抠,对成本要求极高;

2.客户除了抠之外,还对产品能力要求极高,需要在极小的空间中放进足够多的电池。为达成这个要求,蜂巢能源的解决方案是飞叠技术+短刀电芯+CTP成组方式。

前面两点,目前能力最强就是比亚迪和蜂巢能源,这也是为何,特别难做的A级车PHEV市场,主要是这两家的产品。

在初期,这看起来是一个极度吃力不讨好的市场。

但从中长期来看,蜂巢能源具备了一种能力,即能够服务最难搞定的客户,且还有一定的利润空间。

这种能力,将可以使之逐步从利基市场进入规模更大的市场,因为任何一家新能源车企,都有巨大的降本压力,都有使用磷酸铁锂降本的压力。

一如比亚迪电池曾经的扩张路线,磷酸铁锂进入汉之后,开始搭载腾势N7,让磷酸铁锂的纯电续航里程从600km进入到700km。

插电产品,能够从宋Plus下沉到秦Plus,秦Plus的价格能够从11.38万元降至9.98万元。

当然了,蜂巢能源走到今天也并不容易。

当初走叠片技术路线时,没有人保证可以杀出重围。

哪怕叠片技术路线走通时,也没有人会告诉你,中国的PHEV市场会爆发以及在何时爆发。

四、智电时代的供应商

对于所有的车企和供应商而言,智电时代是一个波澜壮阔的时代,也是一个无比残酷的时代。

这个时代在市场端最大的特点,是汽车产品无休止的价格战和持续的OTA。

价格战,需要车型产品的BOM持续降低;持续的OTA,则让车型产品的价值持续攀升,也需要持续的软件投资。

对于油车企业而言,这样的事情怎么可能会发生?背后的原因是什么?

以特斯拉这个新车企为例,这个事情得以发生的前提是,企业的研发效率、制造效率、营销效率发生了质变。

此外,新企业的商业模式效率也要发生质变。

从这个层面上看,任何一个想从油车时代进入智电时代的供应商,都必须让自己的运营效率发生质变,才能在激烈的竞争中存活下来。

从特斯拉,包括蜂巢能源L400来看,商业效率质变的第一步是打造爆款产品,爆款产品可带来极致的规模效应、极致的采购效率、制造效率和营销效率。

商业效率质变的第二个措施是用技术提升商品价值。

蜂巢能源的例子是,通过飞叠技术、成组方式的优化以及其他的电化学平台,让磷酸铁锂能够在极其难搞的A级插电SUV市场站稳脚跟,而不是像友商一样需要采用三元电池。

商业效率质变的第三个措施是用技术提升制造效率。

蜂巢能源的飞叠技术,从2018年0.6s/pcs到2023年0.125s/pcs的效率提高,是一个好的案例。

在智电时代,无论是车企还是供应商,如果你想存活下来,唯一的出路是极致提升运营效率。

极致提升运营效率的基础是打造出极致的爆品。

还需要利用极致的技术,用以持续提升产品的价值和降低制造成本。

*文章转载自建约车评公众号

亲,试试微信扫码分享本页! *^_^*

2026中国国际智能眼镜产业博览会

2026中国国际智能眼镜产业博览会 远程开启以旧换新季,商用车置换新能源正当时

远程开启以旧换新季,商用车置换新能源正当时 远程开拓甲醇经济“蓝海”,助力山西建设甲醇汽车产业链体系

远程开拓甲醇经济“蓝海”,助力山西建设甲醇汽车产业链体系 重磅|2022中国(山东)氢产业大会暨氢产业博览会将于5月在济南举办

重磅|2022中国(山东)氢产业大会暨氢产业博览会将于5月在济南举办